Last Updated on 08/08/2022

ภาพรวมธุรกิจBABA

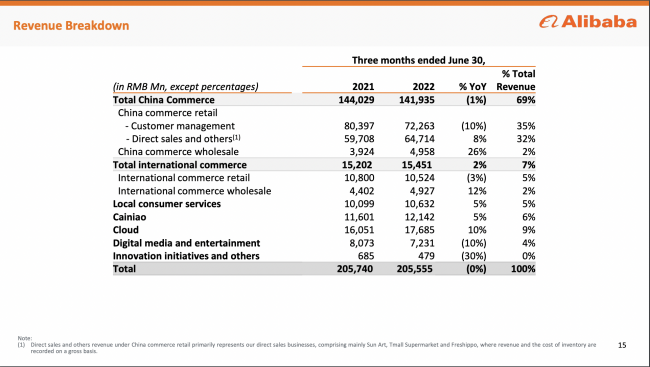

1. รายได้นิ่งมาก Flat ทั้ง QoQ และ YoY จากปัจจัยกดดันหลายอย่างเช่น นโยบาย Zero Covid ของจีน ซึ่งกดดันกำลังซื้อภายในประเทศ สงครามรัสเซีย-ยูเครนที่กดดันยุโรป ตัว BABA เองก็ถือเป็นบริษัทที่ใหญ่แล้วระดับ 300 Billion USD ธุรกิจครอบคลุมทั้ง Online – Offline – Market Place – International โดยมีรายได้หลักมาจากธุรกิจ China Commerce คือถ้า China Commerce ไม่โต อย่างอื่นโตมาช่วยก็ไม่ได้ช่วยอะไรมาก

รายได้ China Commerce

- 1Q22 – 144,029 ล้านหยวน

- 2Q22 – 126,827 ล้านหยวน

- 3Q22 – 172,226 ล้านหยวน

- 4Q22 – 140,330 ล้านหยวน

- 1Q23 – 141,935 ล้านหยวน

(*FYI ไตรมาสของ BABA ไม่เหมือนบริษัทอื่นนะครับ 1Q = 2Q ของบริษัทอื่นๆ)

2. ธุรกิจ Cloud ที่ถือว่าก่อนหน้านี้เป็นพระเอกมากๆฐานเล็ก อนาคตไกล โตเร็ว ก็มีการชะลอการ Adoption จากบริษัทในจีนซึ่งผมเชื่อว่ามาจากเศรษฐกิจที่ไม่ดี นโยบายต่างๆไม่ชัดเจน บริษัทในจีนก็ชะลอการขยาย

ครั้นจะขยายออกไปต่างประเทศก็เจอแรงกดดันของความขัดแย้งระหว่าง US-CN บริษัทถ้าไม่ได้ทำธุรกิจกับจีนหรือ BABA เยอะจริงๆก็คงไม่กล้าใช้เยอะส่งผลให้การเติบโตชะลอลงอย่างที่เห็น

รายได้ Cloud

- 1Q22 – 16,051 ล้านหยวน

- 2Q22 – 20,007 ล้านหยวน

- 3Q22 – 19,539 ล้านหยวน

- 4Q22 – 18,971 ล้านหยวน

- 1Q23 – 17,685 ล้านหยวน

อีกเหตุผลที่ Cloud เติบโตลดลงมาจากลูกค้าที่เป็น Internet Industry ลดลง แต่มีการ Offset ด้วยลูกค้า Non-Internet อย่าง Finance, Public Service และ Telecom โตขึ้นมา

ลูกค้า Non-Internet ตอนนี้กลายเป็นสัดส่วนหลักของรายได้ไปแล้วที่ 53%

3. เศรษฐกิจจีนชะลอตัวลงมากแค่ไหน? GDP จีนไตรมาสล่าสุดโต 0.4% ต่ำกว่าที่ตลาดคาดการณ์ที่ 1% เหตุผลก็หลักๆมาจาก Zero Covid Policy FYI นิดนึงว่าก่อน COVID GDP จีนโตปีละ 5%+ นะครับ

4. BABA ตอนนี้กำลังใช้ Guiding Principle หรือหลักเกณฑ์ในการดำเนินธุรกิจ 3 อย่างด้วยกันคือ Be Confident, Be Flexible, Be Ourselves

- Be Confident คือมั่นใจใน Digital Economy และแทรนด์ Digitalization ที่จะเป็นเทรนด์หลักของโลกและมีสัดส่วนมากขึ้นเรื่อยๆในเศรษฐกิจโลก

- Be Flexible คือการปรับตัวตลอดเวลาในการรับมือกับปัจจัยภายนอกที่เข้ามากระทบในเชิงลบ เช่นตอนนี้ที่เจอหลักๆก็คือการแข่งขันจากคู่แข่งเช่น Meituan Pinduoduo JD และอีกสารพัดบริษัทที่กำลังเข้ามารุมกินโต๊ะธุรกิจ E-Commerce ส่วนปัจจัยภายนอกก็เช่นเรื่อง Trade Wars และสงครามรัสเซีย-ยูเครนที่กระทบ

- Be Ourselves คือการมุ่งมั่นอยู่กับกลยุทธ์หลักคือ Consumption, Cloud และ High Quality Growth

5. BABA บอกว่าจะเป็นธุรกิจที่ยั่งยืนอยู่ถึง 102 ปี BABA ตั้งขึ้นในปี 1999 ตอนนี้ก็ผ่านมาแล้ว 23 ปี ยังเหลือ Runway อีกเยอะครับ 555

6. ตอนนี้ Annual Active Consumer (จำนวนผู้ใช้รายปี) ของ BABA มีจำนวน 1 พันล้านคนแล้ว จีนมีประชากร 1.3 พันล้านคน

แปลว่าสิ่งที่ BABA ต้องทำต่อไปนี้คือหาทางเอาเงินจากกระเป๋าของผู้ใช้เพิ่ม ไม่ใช่เป็นการพยายามเพิ่มผู้ใช้งานในจีนอีกแล้ว (เพราะมันแทบจะทุกคนในจีนแล้วที่ใช้ Alibaba)

7. ถ้าจำกันได้ ในสัมมนา The Next Emperor ผมเคยโชว์ข้อมูลให้ดูว่า GMV / User ของ Alibaba นับว่าสูงสุดถ้าเทียบกับบริษัท E-Commerce อื่นๆ Share of Wallet ก็น่าจะสูงสุดด้วย

8. ธุรกิจ Cloud เอาจริงๆผมว่าภาพใหญ่ไม่เปลี่ยน แม้จะโตลดลงผมไม่ค่อยกังวลเท่าไหร่ ตอนนี้นโยบายรัฐบาลจีนไม่ชัดเจนแต่ในอนาคตผมเชื่อว่าจะชัดเจนขึ้นเรื่อยๆสุดท้ายต้องกลับมาโตอยู่ดี ตลาด Cloud ในจีนตามหลังสหรัฐฯอยู่ราวๆ 3-5 ปีครับ

9. ใน 12 เดือนที่ผ่านมา มีผู้ใช้จำนวน 123 ล้านคน ใช้จ่ายใน Taobao และ Tmall สูงกว่า 10,000 หยวน หรือ 60,000 บาทไทย มี Retention Rate สูงถึง 98%

10. ลูกค้า VIP ของ BABA 88VIP Members (คล้ายๆ Amazon Prime แต่ Feature ยังไม่มากเท่า) มี 25 ล้านคนแล้ว มีการใช้จ่ายผ่าน Platform ปีละ 57,000 หยวนต่อเดือน หรือปีละ 680,000 หยวน คิดเป็นเงินไทยปีละ 4 ล้านบาทเลยทีเดียว !!!

11. อย่างไรก็ตามการเติบโตของ Taobao และ Tmall GMV (Gross Merchandise Value) ถือว่าต่ำกว่าค่าเฉลี่ยการเติบโตของ China Retail Sales หลักๆคือมาจากการแข่งขันจากคู่แข่งเลย

กลยุทธ์ที่ BABA ใช้คือการสร้าง Experience ที่ดีกว่าคู่แข่ง มีตัวเลือกมากขึ้น ขนส่งรวดเร็ว และการบริการหลังการขายที่ยอดเยี่ยม (ซึ่งตรงนี้ผมว่าจริง เคยมีคนจีนในเน็ตมารีวิวให้ดู เขาบอกว่าบริการส่งของสด BABA ดีสุด รองลงมาคือ PDD ตามมาด้วย Meituan)

12. สำหรับธุรกิจ Local Consumer Service หรือ Ele.me ที่ผ่านมาคือไม่โตจากการปิดเมือง (ปิดเมืองในจีนร้านอาหารปิดด้วยนะครับ ไม่เหมือนไทย) การเติบโตจากร้านอาหารลด แต่มีการเติบโตจากการส่งของอื่นๆช่วยแทนแต่ก็ไม่พอ เดือนมิถุนายนที่ผ่านมาเริ่มเห็นการเติบโตกลับมาแล้ว

13. ในมุมการทำกำไรของ Ele.me จะดีขึ้นเพราะมี Order Size ที่ใหญ่ขึ้น และมีการใช้งบในการดึงลูกค้าไม่ได้บ้าคลั่งเท่าเมื่อก่อน (เทรนด์นี้ก็เป็นในทิศทางเดียวกับ Meituan เช่นกัน)

14. International Commerce ขอ BABA การเติบโตเงียบเป็นป่าช้ามาหลายไตรมาสแล้วทั้งๆที่ฐานรายได้ยังไม่มาก

อันนี้ผมแอบผิดหวังเล็กๆ ก็ได้แต่หวังว่าภาพรวมในยุโรปดีขึ้น และนโยบายเรื่อง EU VAT เริ่มเข้าที่เข้าทาง ก็น่าจะกลับมาเติบโตเร็วขึ้นได้บ้าง AliExpress, Trendyol ลดลง Lazada และ Alibaba.com ยังโต Trendyol จริงๆแล้วโต 46% แต่โดน Currency Devaluation ไป

รายละเอียดในงบการเงิน

15. กำไรจากการดำเนินงานลดลงเหลือ 24.9 Billion หยวน ลดลง 19% จากการลดลงของอัตราการทำกำไรในกลุ่ม China Commerce ถัวๆไปกับการขาดทุนที่ลดลงของกลุ่ม Local Consumer Service (Ele.me)

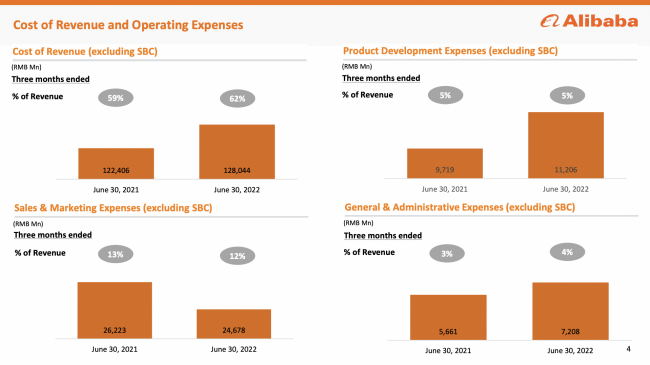

16. รายได้ไม่เติบโตแต่ต้นทุนการดำเนินงานโตขึ้น Cost of Revenue จาก 59% ขึ้นมาเป็น 62% จากธุรกิจ Direct Sales (Freshhippo และ Tmall Supermarket และ Alibaba Health) เพิ่ม Inventory มากขึ้น และค่าขนส่งสินค้าที่สูงขึ้น ส่วน R&D G&A และ Sales and Marketing ค่อนข้างนิ่งๆถือว่าคุมได้ดี

17. กำไรธุรกิจ Cloud ลดลงราวๆ 90 ล้านหยวนจากการลงทุนและการเพิ่ม Co-Location

18. ทั้งหมดที่กล่าวมาด้านบนส่งผลให้ Non-GAAP Net Income ลดลง 30% มากกว่าไตรมาสที่ผ่านมาเล็กน้อยที่ลดลง 24% แต่ถ้าเทียบ QoQ จะถือว่า Net Income ดีขึ้น ไตรมาสนี้ 30 Billion ไตรมาสที่แล้ว 19 Billion

19. หุ้น BABA ตอนนี้เป็น Net Cash 340 ล้านหยวน หรือราวๆ 50 Billion USD จะเห็นว่าแม้การเติบโตดูง่อยกะร่อยมาก แต่เรื่องความแข็งแกร่งทางการเงินนี่ยังชิวๆ

20. สรุปหลักๆตอนนี้การเติบโตยังไม่มาสิ่งที่บริษัททำคือการควบคุมต้นทุน และค่าใช้จ่ายต่างๆและพยายามทำให้ Bottom Line ดีขึ้น

Outlook ในอนาคต

21. BABA กลับมาโตได้หรือไม่ผมว่ามี 3 ประเด็น

1. ฝีมือผู้บริหารหลัง Jack Ma โดนแบน ซึ่งตอนนี้บอกตรงๆว่ายังไม่เข้าตา

2. เศรษฐกิจจะกลับมาดีขึ้นเมื่อไหร่ ผมว่าต้องมีฟื้นแน่ๆและน่าจะใกล้เข้ามาเรื่อยๆ (ถ้าไม่มีสงครามหรือทำไรโหดๆจากฝั่งสหรัฐฯนะ เช่นพวก Delist หรือแบนการลงทุนเพิ่มเติม)

และ 3. การแข่งขันในประเทศที่ตอนนี้ขยับจากการแข่งด้วยการสาดเงินมาเป็นการแข่งด้วยคุณภาพ (Focus on High Quality Growth) ซึ่งผมว่าข้อนี้ BABA ได้เปรียบอยู่

22. ในเดือนมิถุนา ผบห.บอกว่าเริ่มเห็นการฟื้นตัวแล้ว เดือนกรกฎาคมน่าจะดีกว่าเดือนมิถุนายน

23. สิ่งที่บ่งบอกเรื่องการฟื้นตัวได้มากกว่า GDP คือ สัดส่วน Consumer Spending ของ Disposable Income ช่วง 1H22 อยู่ที่ 64% ลดลงจากปีที่แล้วที่ 69% ช่วง 2H น่าจะดีกว่า 1H

24. ยังคงควบคุมต้นทุนอย่างเข้มข้นต่อไป ตรงนี้ผมว่าตลาด Price-in ไปพอสมควรละ จะให้หุ้นวิ่งจริงๆน่าจะมาจาก Top Line Growth มากกว่า

25. บริษัทบอกชัดมากๆว่าจะไป Focus การสร้าง Wallet Share ที่มากขึ้นแทนการพยายามเพิ่มจำนวน User

26. จุดสังเกตจุดหนึ่งคือ Amazon โตมาจากธุรกิจ 1P ซื้อของมาขายเองสต๊อกเอง แล้วหันมาทำ 3P Market Place แต่ของ Alibaba เหมือนจะกลับกันคือเป็น 3P Market Place มาก่อน แต่ตอนนี้มาสร้าง 1P เพิ่ม ซึ่งข้อดีคือสามารถคุม Experience ได้ดีกว่า แต่ก็แลกมาด้วยเงินลงทุนที่มากขึ้น แบบที่เราเห็นจากการซื้อนู่น ซื้อนี่ มาก่อนหน้านี้

ความเสี่ยง

27. การเติบโตของ Cloud ที่ผ่านมาถูก Drive ด้วยการเติบโตของ Internet Company การเติบโตหลังจากนี้ไปน่าจะมาจาก Real Sector Business (Non-Internet) รวมถึงกลุ่มหน่วยงานรัฐบาล …

ตรงนี้ผมว่ามีความเสี่ยงนิดนึง ตรงลูกค้าหน่วยงานรัฐบาลเนี่ยแหละ คือถ้า BABA มีปัญหาเพราะ Jack Ma แล้วหน่วยงานรัฐบาลที่ไหนจะกล้าใช้ Cloud BABA???

28. มีคนถามเรื่อง Short Form Video ตอนนี้สินค้ากว่าครึ่งของ Taobao Mobile มีการสื่อสารผ่าน Short Form Video ผู้ใช้เข้ามาหา Alibaba เพื่อมาซื้อของ ไม่ได้มาหาความบันเทิง อย่างไรก็ตามการช๊อปปิ้งก็เป็นความบันเทิงประเภทหนึ่ง

29. ในมุม Short Form Video “เราควรจะต้องเข้าใจว่าอะไรคืออาหารมื้อหลัก และอะไรคือของหวานหลังอาหาร”คือเหมือนผบห. จะบอกว่าการซื้อของเป็นอาหารหลัก ส่วน Short Form Video เป็นของหวาน? อะไรประมาณนั้น

ในมุมนี้ผมคิดว่า BABA จะบอกว่า Infrastructure และ Consumer Mind share ที่ตนมีจะเป็นเหมือนเกราะป้องกันการแข่งขันจาก Tiktok ที่กำลังเน้นเรื่อง E-Commerce แบบโคตรๆ …. ส่วนตัวไม่เห็นด้วย ดูจากการแข่งขันที่ BABA กำลังเผชิญจากสารพัดแบรนด์ ที่เล็กกว่าตนเองเยอะ

30. ผมว่า BABA สร้างธุรกิจ E-Commerce มาสำเร็จแหละ แต่คำถามที่สำคัญของ BABA ในตอนนี้คือ การป้องกันหรือเพิ่ม Market Share ในธุรกิจ Commerce รูปแบบใหม่ต่างๆทำได้ดีแค่ไหน

และการหา S-Curve ใหม่ที่ใหญ่พอที่จะดันธุรกิจบริษัทให้เติบโตอย่างมีนัยยะได้ … 2 เรื่องนี้คือความยากที่ผมว่า BABA ยังต้อง Prove กับตลาดอยู่ถ้าจะกลับไปโตเยอะๆในสภาวะเศรษฐกิจที่ไม่เอื้อ …

31. ถ้าข้อ 29 ทำไม่ได้ ก็ต้องพึ่งลุง Xi อัดการเติบโตให้เศรษฐกิจจีนซึ่งตอนนี้ยังไม่เห็นผลมากเท่าที่ควรเช่นกัน ….

ดังนั้นถ้าถามผม ราคาหุ้นตอนนี้ถูกหรือไม่? ผมว่าราคาค่อนข้างถูก แต่ก็ตามมาด้วย Lots of IF and Lots of WHEN ที่ยังมองไม่ออกอีกมากพอสมควรว่าการเติบโตจะมาไหม? จะมาได้อย่างไร? และจะมาเมื่อไหร่?

COMMENTS